Molti media finanziari non si sono accorti che le banche centrali sono diventati investitori attivi in molti asset.

E’ un peccato che ci siano così poche informazioni, dal momento che sapere in cosa investono questi grossi attori del mercato aiuta a capire molte apparenti incongruenze di questo periodo.

Finora il team di Segnali di Borsa si era limitato a seguire con discrezione e senza allarmismi le politiche dei bassi tassi d’interesse delle banche centrali, senza i quali nessuno potrebbe più orientarsi nei mercati attuali (puoi leggere gli “arretrati” in questo e questo articolo).

Anche tutti gli altri investimenti fatti dalle banche centrali vanno però seguiti, perché si integrano in modo a volte insolito alla questione dei tassi d’interesse a zero e influenzano i mercati molto più di quanto ci si immagina.

Per riassumere il problema (e mi scuso con i lettori che conoscono già a memoria questa canzone), dal 2011 le banche centrali di tutto il mondo stanno creando le condizioni per abbassare i tassi d’interesse delle obbligazioni (bond) statali e corporate a basso rischio, fino ad arrivare ai tassi di oggi, ormai prossimi allo zero per molti bond, escluso quelli americani.

Prima che i tassi arrivassero a zero o più in basso, i bond erano ancora ricercati dagli investitori. Ora però che i tassi non danno più alcun rendimento, gli unici ancora a comprare questi bond sono le banche private e le assicurazioni, oltre ovviamente alle banche centrali.

Banche private e assicurazioni che però sono arrivate al limite e fanno sempre più fatica a sostenere il peso di montagne di questi titoli privi di rendimento (o con rendimento negativo).

Come ho appena detto, negli Stati Uniti i bond statali e corporate sono ancora sopra l’1% e questo sta provocando una “fuga” all’acquisto di questi bond che ancora garantiscono uno straccio di rendimento.

Quindi, fino a un mese fa, la situazione era questa:

- le banche, le istituzioni, gli Stati, le banche centrali, i grandi fondi d’investimento, arrivati al punto zero dei rendimenti, hanno iniziato a preferire bond (titoli di stato e corporate) in dollari (quelli che come ho detto rendono ancora qualcosa).

Un mese dopo, inizia già a scorgersi la prima conseguenza di questo e cioè :

- se tutti comprano titoli di stato USA, anche i tassi d’interesse di questi titoli iniziano a scendere come gli altri…

E quando il tasso d’interesse di una obbligazione scende, il suo prezzo aumenta…

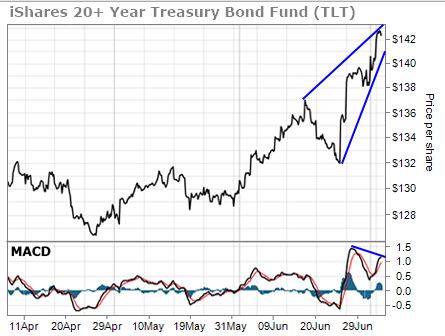

Ma questo aumento di prezzo (e diminuzione del tasso d’interesse) potrebbe non durare (grafico sotto):

Il grafico mostra l’andamento di iShares 20+ Year Treasury Bond Fund (TLT), un Etf che replica il corso del bond statale USA a 20 anni.

Nell’ultima parte, l’Etf ha formato un pattern a rialzo insolito per un’obbligazione, che corrisponde a un aumento di prezzo del bond avvenuto in modo rapido a causa di questa “caccia al bond americano” di cui dicevo.

Questo tipo di rialzo di prezzo (a cui corrisponde un degrado del tasso d’interesse) si trova più facilmente nei titoli azionari, non nei bond. E se si trattasse di un’azione, questo pattern indicherebbe una futura riduzione di prezzo nel breve termine.

Ecco quindi che i bond USA stanno per conoscere un livello di “volatilità” nei prezzi che li renderà sempre più simili a un titolo azionario.

Nel breve termine, potrebbe quindi aversi una riduzione di prezzo e quindi un rialzo del tasso d’interesse, anziché una riduzione.

Se ciò dovesse accadere, alcuni capitali investiti nei bond USA, tipicamente allergici alla volatilità, potrebbero lasciare questo asset per dirigersi…dove? Non solo nell’oro, questa volta, ma nelle azioni.

*********************

BITCOIN SICURO: il modo più veloce

e semplice per investire nella moneta digitale!

Scarica GRATIS il piano d’azione

*********************

Dal punto di vista “tecnico” infatti, il mercato azionario USA sembra essere pronto per questo, avendo percorso una lunga fase laterale da metà 2015 a oggi, per poi raggiungere lunedi scorso nuovi massimi superiori a quelli fatti in ogni tempo.

Questo pattern è completamente “bullish”, cioè fa prevedere ulteriori rialzi, anche forti, del mercato USA.

Negli ultimi 90 anni (si, hai capito bene, 90 anni), cioè dal 1928, questo pattern è comparso solo 20 volte. E tutte le volte ha portato a rialzi in media del 16%.

Tradotto in termini di persone che materialmente cliccano il pulsante e investono, chi sta già lasciando i bond USA per comprare queste azioni?

Ancora una volta, ti soprenderà saperlo, sono le banche centrali, non gli investitori normali.

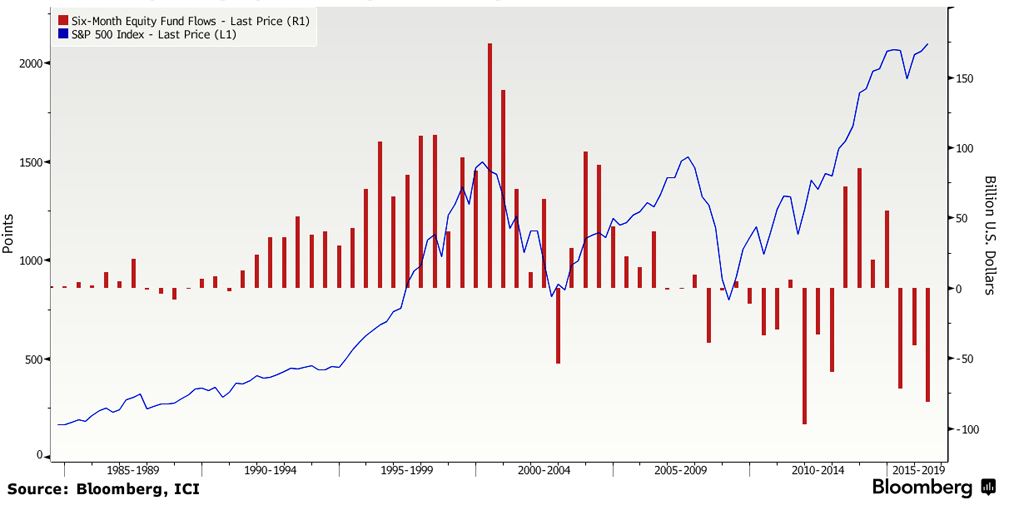

Infatti, guarda la stranezza in questo grafico

La linea blu ascendente indica l’aumento dei prezzi dei titoli azionari USA, mentre i cilindri rossi, che diventano negativi nell’ultima parte a destra del grafico, indicano i capitali che gli investitori hanno tolto dai fondi di investimento azionari.

Quindi, se gli investitori sono scappati dai fondi azionari, come mai i prezzi delle azioni non sono scesi, ma anzi hanno continuato a salire? Chi ha comprato queste azioni? Ce lo mostra quest’altro grafico:

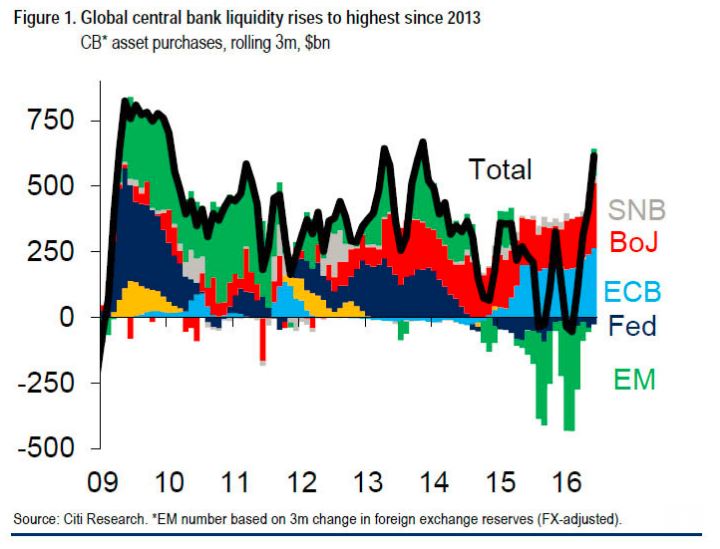

Segui la linea nera, che nel 2016 ha un picco (è sempre l’aumento di prezzo dei titoli azionari USA). Sotto la linea, puoi osservare, in diversi colori, l’ammontare degli acquisti di titoli azionari fatti dalle diverse banche centrali (SNB, BOJ, ECB e Fed).

Quindi, ancora loro! Sono le banche centrali che stanno comprando azioni, facendone lievitare il prezzo.

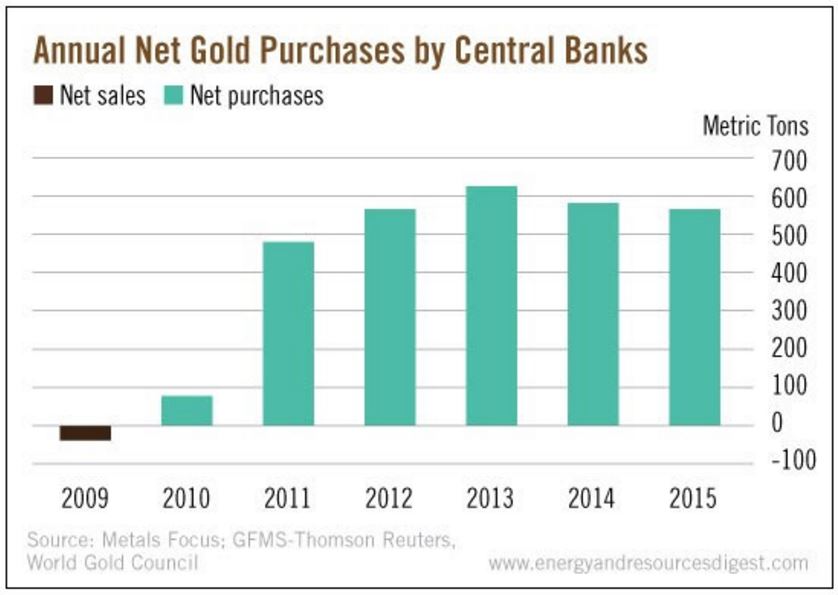

Ma le banche centrali comprano anche qualcos’altro…l’oro. E lo stanno facendo dal 2011.

So che per alcuni può sembrare assurdo, ma questo grafico non mente:

Dal 2011 le banche centrali hanno aumentato le riserve di oro fisico. In questo modo, si sono preparati in tempo ad eventuali effetti collaterali delle loro stesse politiche dei bassi tassi.

Il grafico arriva fino al 2015, ma posso anticipare che i dati parziali del 2016 indicano che nel primo trimestre gli acquisti di oro non si sono fermati, ma anzi sono aumentati di colpo del 28%.

Insomma, la morale della favola qui è che le banche centrali stanno ormai determinando il prezzo di qualsiasi cosa, comprando tutto ciò che capiti loro a tiro.

Questa situazione rende assai difficile prevedere gli andamenti dei prezzi di oro, azioni e bond, dal momento che gli investitori “normali”, soprattutto d’estate, sono molto meno presenti sulla scena e tutto si gioca entro i volumi di acquisto di questi pochi attori internazionali.

E le banche centrali del lontano oriente? Cosa stanno combinando? In effetti, anch’esse stanno cambiando qualcosa nelle loro abitudini.

Da una parte, la banca centrale cinese sembra aver abbandonato (per ora) il progetto di uno yuan forte (ne avevamo parlato qui e qui) e ha iniziato anche lei a svalutare la sua moneta, fino ad arrivare sotto la soglia di 6,7 yuan per dollaro, che è il punto più basso dal 2010.

Il superamento, anche se momentaneo, di questa soglia fa pensare che la svalutazione cinese potrebbe continuare.

Coerentemente con questa impostazione, l’acquisto di oro da parte di questa stessa banca centrale, dopo aver conosciuto le lunghe fasi di enorme incremento, ha rallentato di molto.

Quindi ora chi compra di più sono le banche centrali occidentali, rispetto a quelle cinesi (cosa che fino a pochi mesi era impensabile, visto che per circa sei anni di fila è stato esattamente il contrario!)…Teniamo presente questo dato, quando vogliamo indovinare dove andrà l’oro nel medio termine…

Sempre sulle sponde del Pacifico, Etsuro Honda, un consigliere economico del Primo Ministro giapponese Shinzo Abe, ha dichiarato a Bloomberg che il prossimo passo nell’allentamento monetario del paese potrebbe essere l’emissione di titoli di stato che non vanno mai a scadenza…

Proprio così: il Giappone, dopo aver inventato i titoli di stato a rendimento negativo (per i quali il governo non deve pagare alcun interesse ai creditori, ma anzi, sono i creditori a pagare un interesse al debitore, cioè allo stato), ora potrebbe emettere titoli in cui il debitore (sempre lo stato), non ha alcun obbligo di restituire il capitale del creditore entro una certa data…in teoria, potrebbe non restituire mai alcunché…

E’ sempre più chiaro che questi assurdi titoli di stato non sono fatti per il mercato (quale investitore comprerebbe titoli per i quali deve pagare lui l’interesse e magari non avrà nemmeno la restituzione dell’investimento?), ma sono fatti per le pance delle banche centrali (nella fattispecie, quella giapponese, che compra quasi tutto il debito di stato nazionale).

Quindi, in conclusione, volendo riassumere tutta la questione: gli investitori per ora hanno ridotto i loro movimenti (dato il periodo estivo) e sono più che altro le banche centrali e gli investitori istituzionali che muovono il mercato.

Questo vuol dire che verso settembre-ottobre dovremmo rifare le nostre analisi, per capire cosa succederà quando tutti gli altri investitori rientreranno nella scena.

********************

Cerchi Segnali Intraday veramente efficaci,

che ti fanno guadagnare anche nei crash di borsa,

senza farti perdere tutto il giorno dopo?

CLICCA QUI e inizia subito ad operare!

*********************

Ma nel frattempo, possiamo approfittare di questo periodo per capire meglio i trend che sembrano più direttamente influenzati dalle banche centrali, e che sono :

- i titoli di stato a rendimento zero o negativo (le banche centrali sono costrette a comprarli, ma per motivi politici. Non sono un investimento che ci interessa)

- i titoli di stato americani (i trend di prezzo di questi titoli avranno degli andamenti insoliti che dovremo monitorare. Ci si può anche investire sopra, lo sapevi? Nel caso, ti daremo delle indicazioni.)

- l’oro (il cui andamento non sarà lineare, ma anzi sarà molto complicato, come abbiamo spiegato qui. Perciò, meglio investire in questo trend con l’aiuto dei nostri servizi ad abbonamento).

- le azioni americane (si prevede un trend a rialzo di un mese o due. Un’occasione che il nostro servizio Strategie Weekly non si farà sfuggire).

L’intera situazione è in continuo divenire e va monitorata da vicino, soprattutto quando entreranno in gioco tutti gli altri investitori mondiali e forse sarà molto più complicata.

E’ difficile tenere traccia di questi trend sottili che pochi media riescono a scoprire, ma tu puoi senz’altro fare affidamento sui nostri articoli gratuiti, iscrivendoti alla newsletter Segnali di Borsa.

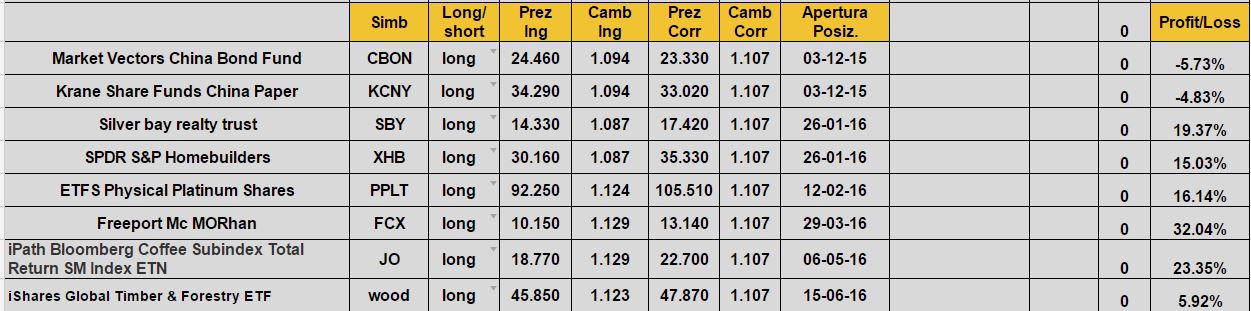

Finora infatti non abbiamo sbagliato una sola previsione, come dimostra la tabella dei trend che abbiamo segnalato ai lettori in questi mesi:

Hai visto la colonna “Profit/Loss”? Impressionante, vero? Si tratta dei rendimenti degli Etf che tracciano l’andamento dei trend da noi segnalati e monitorati fin da gennaio di quest’anno (noi usiamo questi Etf solo per tenere traccia dei trend sottostanti, non sono dei consigli di investimento).

Mi sembra evidente che i nostri sistemi di analisi hanno il polso della situazione e sono fiducioso che continueremo a fare ottime previsioni anche in futuro, nonostante la complessità della situazione mondiale.

Quello che posso dirti con sicurezza è che non troverai da nessuna parte delle analisi così accurate e tempestive. Il motivo è che i nostri sistemi di analisi NON sono ancora conosciuti dalla maggior parte degli altri esperti ed analisti mondiali, ma sono appannaggio di pochi gruppi di analisti americani con cui noi siamo in stretto contatto.

Abbonati gratis e prova a vedere tu stesso se non è così!

Alla tua prosperità!

il Team di Segnali di Borsa