La borsa italiana è diventato il peggior mercato in cui investire, almeno dal 2015 ad oggi, ma in realtà in tutti i mercati sta diventando sempre più difficile ottenere dei rendimenti col trading.

In questo articolo prenderemo ad esempio la borsa italiana, proprio per la sua estrema degenerazione.

In pochi grafici ti renderai conto di cosa avviene in una borsa quando si degrada sempre di più e come questo influenza negativamente il tuo trading.

Con questo esempio, molto estremo e perciò molto facile da capire, desidero poi farti arrivare ad una conclusione molto forte.

La conclusione cioè che non solo il mercato italiano, ma tutte le borse stanno andando verso un grado così estremo di degenerazione per cui insistere a fare trading può portarci solo a perdite sempre peggiori.

Ma l’obiettivo di questo articolo NON è quello di convincerti a rinunciare a fare trading e ottenere rendimenti.

E’ vero: da una parte ti farò vedere, grafici alla mano, che non hai scampo, se continui a fare trading come hai sempre fatto.

Ma dall’altra vorrei parlarti di una soluzione che hai a portata di mano con cui poter ribaltare questa situazione e continuare a fare trading come e meglio di prima, nonostante i mercati siano peggiorati e anche se peggioreranno ulteriormente.

Non posso però parlarti della soluzione senza prima scendere nei particolari, guardando senza paraocchi la gravità della situazione.

E’ uno “shock” salutare che (almeno credo) sarà necessario per arrivare poi alla nostra soluzione.

Iniziamo dunque, guardando la cosa dal punto di vista generale.

Fino a un paio di mesi fa, era solo la borsa italiana a mostrare segni di cedimento a causa della debolezza delle banche.

Agli occhi della UE, l’aumento dei crediti in sofferenza delle banche italiane era diventato preoccupante. Perciò era iniziato un braccio di ferro per far accettare al governo la necessità di ristrutturare le banche con le regole stabilite dalla UE stessa.

Dopo alcuni mesi però, la Deutsche Bank è balzata agli onori della cronaca, mostrando come la vicenda delle banche italiane e quella della banca tedesca fossero in realtà collegate fra loro.

Nel giro di pochi giorni, l'”infezione” si è allargata dalla borsa italiana a quella tedesca (e quindi al mercato europeo in generale).

Questo è l’esempio più chiaro di cosa avviene quando inizia un “effetto domino” in cui un evento richiama un altro, e poi un altro ancora e così via.

Con ciò voglio dire che gli effetti disastrosi che si sono prodotti nella borsa italiana si stanno producendo, o si produrranno in tutte le altre borse, avvicinandoci sempre più a una situazione di indeterminatezza generale che renderà impossibile prevedere se avremo ancora delle rendite dal trading.

Ma iniziamo a scendere nei particolari e vediamo cosa avviene nei grafici quando c’è una pressione su un singolo mercato, cioè quello italiano:

Come puoi vedere, l’indice italiano, il FtseMib è sceso da circa 2400 punti del 2015 a circa 1600 punti di oggi.

Si tratta di una riduzione del 50%!

Questo avviene quando un mercato non è più ritenuto affidabile dagli investitori; cioè quando i problemi che già esistevano in quel mercato diventano sempre più materia di discussione nei media.

Se tu avessi investito in quest’indice o in molti dei suoi titoli con una prospettiva annuale, avresti avuto una riduzione molto forte del tuo capitale.

La tensione sulla borsa italiana è stata però un evento con un suo sviluppo graduale. Ed è arrivata al suo apice proprio a settembre, come puoi vedere da questo grafico:

E’ davvero un’immagine “estrema” nel suo terrore!

Le continue rotture verso l’alto e verso il basso, tra i 200 e i 400 punti, denotano ormai un andamento fuori controllo.

Questo succede quando il governo o in generale tutto il sistema economico e politico che sta dietro a un certo mercato non riesce più a restaurare la sua immagine di affidabilità e perciò la borsa, abbandonata dagli investitori, è preda dei trader speculativi.

Dal punto di vista del trading, operando nella borsa italiana nel mese di settembre avresti avuto due tipi di conseguenze:

- Se tu avessi investito con un orizzonte mensile, non avresti ottenuto alcun rendimento.

Infatti, se fai una media dei punti raggiunti dal grafico nel corso del mese, vedi che in realtà nel complesso ti saresti trovato sempre in una media di circa 16400 punti. Praticamente avresti fatto trading inutilmente, senza ottenere alcun rendimento.

- Se invece tu avessi investito con un orizzonte settimanale o giornaliero, avresti subìto le mannaie di quelle paurose rotture verso l’alto e verso il basso

Infatti, una situazione così incostante dal punto di vista statistico rende impossibile prevedere anche l’ombra di un trend long o short da poter seguire per arrivare a un guadagno. Non avresti potuto fare alcun trading, e se lo avessi fatto, ti sarebbe andata molto male.

Quindi, riassumendo, possiamo dire che dal 2015 ad oggi investendo nella borsa italiana:

- con un orizzonte annuale, avresti avuto perdite tra il 20% e il 50%

- con un orizzonte mensile, non avresti avuto modo di maturare alcun rendimento

- con un orizzonte settimanale o giornaliero, nell’ultima parte della degenerazione di questo mercato non avresti avuto più alcun trend da seguire e quindi avresti fatto dei trade “a caso”.

Come dicevo prima, tutti questi problemi che avresti avuto investendo nella borsa italiana potresti ritrovarteli in futuro in tutte le altre borse.

Non è un caso, ad esempio, che anche la borsa americana per tutto il 2016 ha avuto lunghi ed estenuanti movimenti laterali (evidenziati tra le linee rosse nella figura sotto) che hanno reso molto difficile ottenere dei rendimenti in una prospettiva annuale-mensile:

Sono segnali di cedimento che dovresti tenere presente nel tuo lavoro di trading.

Ti spiego perché…

Se tu potessi avere contatti con i trader di tutto il mondo che operano in mercati diversi da quello nel quale sei abituato a lavorare, ti accorgeresti di un fenomeno molto preoccupante:

il fenomeno è che già ora nei mercati di tutto il mondo i rendimenti annuali-mensili sono diventati una pura illusione.

Quello che abbiamo visto nella borsa italiana, è presente anche nelle altre borse (lo abbiamo appena visto nella borsa USA), ma in fasi meno estreme, per il momento.

Nella borsa italiana la causa della mancanza di rendimenti è dovuta alla speculazione e all’assenza di forti investitori che inneschino movimenti più chiari nei trend.

Nella borsa USA sembra invece che la lateralità (mostrata nella figura sopra) sia un effetto deliberato della Federal Reserve, che con le sue dichiarazioni contrastanti quasi quotidiane riesce a bloccare il movimento rialzista di questo mercato che lo avvicinerebbe sempre più a valori da “bolla” pronta a esplodere.

Ma si tratta in entrambi i casi di segnali di invecchiamento e degenerazione.

Nel caso italiano, c’è una perdita di controllo sul mercato.

Nel caso americano, c’è un eccessivo controllo che ha congelato tutto in attesa di trovare una impossibile soluzione prima dello scoppio di una “bolla”.

Alla fine il risultato è sempre lo stesso: assenza di rendimenti.

E vedrai che man mano che questo “invecchiamento” dei mercati segue il suo corso, la difficoltà di seguire dei trend (e quindi avere dei rendimenti) dal livello annuale-mensile si estenderà all’orizzonte settimanale-giornaliero (come è già avvenuto nella borsa italiana), fino a impedirti del tutto qualsiasi tipo di operazione, in qualsiasi range temporale.

Cosa puoi fare dunque per affrontare queste situazioni prima che diventino sempre più difficili nei prossimi mesi?

Normalmente, quando le cose degenerano fino a questo punto è meglio applicare subito la soluzione più radicale.

Non voglio illuderti. Vorrei che ti rendessi subito conto del perché la soluzione radicale è la migliore, mentre tutto il resto puoi gettarlo alle ortiche.

Lascia che ti spieghi…

La soluzione radicale che devi prendere già da ora, in qualsiasi mercato operi, è quella di accorciare i tempi delle tue operazioni limitandoti al solo time-range orario.

E sono in grado di mostrarti, dati alla mano, che questa strategia ha funzionato, sta funzionando e funzionerà proprio nel mercato peggiore di tutti:

…la borsa italiana!

Il miglior trading orario che conosco è quello che facciamo nel nostro servizio Strategie Daily.

Perciò userò le nostre operazioni fatte a settembre per dimostrarti come, a fronte di quella situazione orrenda del FtseMib in quel mese (te la ripropongo qui sotto):

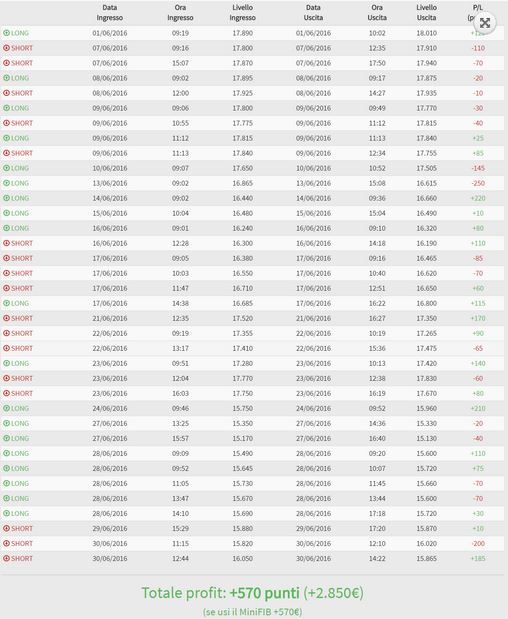

…siamo riusciti a ottenere uno dei risultati migliori dell’anno (un rendimento di 5275 euro) come mostrato qui sotto:

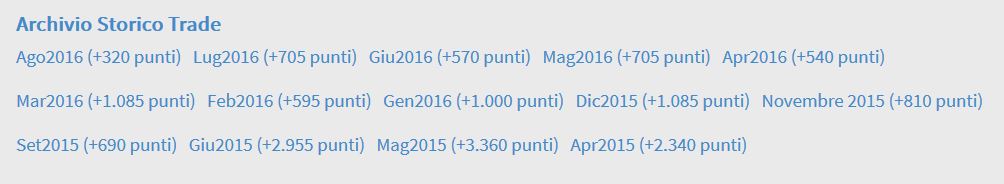

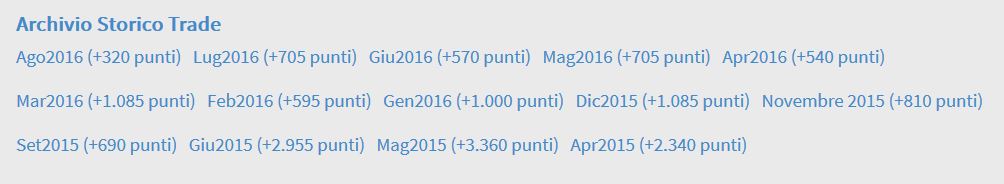

E se vogliamo guardare i risultati in un’ottica mensile-annuale, la borsa italiana (la peggiore di sempre) ci ha regalato questi rendimenti mese per mese:

Per trasformare i “punti” indicati nella tabella basta moltiplicare per 5 (ad esempio: i 320 punti di agosto sono pari a 1600 euro).

Qual’è il motivo per cui riducendo il range temporale si ottengono rendimenti così costanti anche in una borsa ormai in preda al caos?

Banalmente parlando, ciò che importa al day trader (cioè a chi fa il trading orario, con operazioni che si concludono nello spazio di minuti o ore) è la presenza di rapidi movimenti in su e in giù su cui poter impostare i trade.

E questi su e giù, nell’ambito di una singola giornata, ci sono sempre, a prescindere da come sta andando la borsa.

Al massimo, può esserci una differenza nella profondità di questi alti e bassi.

Se la borsa è particolarmente volatile, come in questo stressante periodo, i rimbalzi si fanno molto più profondi, ma questo non fa altro che aumentare il gain quando un trade è impostato nella direzione giusta.

Ma c’è un altro motivo per cui i nostri trade hanno successo. Non dipende solo dal fatto di limitarci al trading orario.

Ci sono infatti diversi modi di fare day traiding (o trading intraday), che possiamo raggruppare in due grandi categorie:

il trading che segue i trend e quello che segue i rimbalzi.

Il primo inizia il trade quando sta per iniziare un trend in una certa direzione.

Il secondo invece aspetta che il trend sia arrivato al massimo e inizia il trade quando sta per scattare il rimbalzo nella direzione opposta.

In periodi di estrema incertezza, il sistema basato sui rimbalzi diventa molto più sicuro rispetto al primo.

Infatti, indovinare un trend è molto difficile, perché è come fare una partita al buio. Ci possono essere tante false partenze o tanti falsi trend che poi vanno nella direzione sbagliata (è proprio il motivo per cui oggi non ci sono più rendimenti in borsa).

E’ invece molto più sicuro iniziare l’operazione quando il trend è già ben definito e si avvia alla sua conclusione.

Le probabilità che un trend forte e ben definito rimbalzi nella direzione opposta sono molto più alte, rispetto a quelle necessarie per indovinare un trend quando ancora non si vede.

A riprova di questa affermazione, ti mostro i risultati dei nostri trade da quando è iniziato questo braccio di ferro tra Italia e UE.

Iniziamo dal mese di luglio, proprio nel bel mezzo di questa alta volatilità:

Come si vede, sono davvero pochi i trade sbagliati questo mese, proprio perché le pressioni sulla borsa italiana hanno ampliato le oscillazioni, rendendo più facile prevedere quando un trend arriva al top ed è quindi possibile entrare sul rimbalzo nella direzione opposta.

Se li confrontiamo con i trade fatti nel mese di giugno, notiamo che il gain complessivo a fine mese non è molto differente (570 punti contro i 610 di luglio), ma è stato ottenuto con un numero di trade superiori, in quanto i trade andati in perdita sono maggiori:

Nel mese di giugno infatti la situazione era differente. C’erano meno pressioni e volatilità nella borsa e quindi l’ampiezza delle oscillazioni dei diversi trend giornalieri era meno evidente.

Tutto sommato però, questo importa poco.

Qualunque sia la volatilità, il day trading (soprattutto quello che sfrutta i rimbalzi, come nel nostro servizio Strategie Daily) riesce sempre ad avere a fine mese un rendimento più o meno simile.

Ti ripropongo la tabella di tutti i rendimenti del 2016:

Come puoi notare, a parte alcuni “eccessi” fortunati che superano i 2000 punti e il rendimento minore di agosto, dovuto al fatto che abbiamo fatto una pausa di due settimane, il rendimento medio oscilla tra i 540 e i 1000, pari a 2700-5000 euro di gain mensile.

L’unica differenza, come dicevo, sta nel numero di operazioni necessarie per ottenerlo.

In caso di forte volatilità dovute a pressioni sulla borsa, paradossalmente sono necessarie meno operazioni per avere un buon rendimento, perché i “rimbalzi” diventano più prevedibili e i trade sbagliati sono meno frequenti.

Ma se la volatilità è meno accentuata, non è che i guadagni non arrivino. Basta solo avere un pò di pazienza e fare più trade.

In conclusione, sia a livello giornaliero che settimanale, mensile o annuale, in qualsiasi range temporale si guardi, il trading orario è imbattibile.

E man mano che le altre borse arriveranno al livello di “invecchiamento” della borsa italiana, sarà l’unico tipo di trading che potrai fare per assicurarti ancora dei rendimenti e dare senso al tuo lavoro.

Quindi ti consiglio vivamente di iniziare a imparare questo tipo di trading, se non ti è ancora familiare, e soprattutto di applicare il trading che utilizza i rimbalzi, piuttosto che quello che cerca di “azzeccare” i trend.

So che può essere un percorso molto lungo (e anche costoso) imparare un metodo di trading a cui non sei abituato, ma la mia opinione è che fra non molto sarà tutto ciò che potrai fare per continuare a fare questo lavoro, quindi prima inizi e prima potrai affrontare i rischi di questi mercati sempre più “invecchiati”.

Nel frattempo, se vuoi usare una “scorciatoia” e avere dei guadagni fin da subito nel “peggior mercato del mondo” (che per il trading intraday è una vera pacchia!), puoi abbonarti a Strategie Daily, che è stato pensato proprio per permettere ai trader che non conoscono il day trading di fare operazioni “facilitate” sulla propria piattaforma di trading.

In pratica, i trader che curano Strategie Daily inviano a tutti gli abbonati dei segnali al telefono da poter copiare sulla propria piattaforma.

Viene segnalata sia l’entrata che l’uscita di ogni trade, come anche gli stop loss. Perciò basta seguire questi segnali per portare a termine ogni trade anche senza sapere nulla di day trading.

Se vuoi provare un abbonamento mensile a questo servizio, clicca qui.

Ti basta solo avere le nozioni di base del trading, non serve essere un esperto per seguire i trade di Strategie Daily, e se per caso non sei soddisfatto, l’abbonamento è rimborsabile entro i primi 30 giorni!!

PS.: il successo di questi trade facilitati dipende da quanto tempo puoi avere a disposizione per seguire i segnali ogni giorno e dalla tempestività con cui replichi i segnali sulla tua piattaforma.

Ti consiglio perciò, prima di abbonarti, di leggere attentamente la pagina descrittiva di Strategie Daily e verificare se il tempo che hai a disposizione in base al tuo lavoro e alle tue altre attività è compatibile con il servizio.

Alla tua prosperità!

Il team di Strategie Daily