Ormai sappiamo tutti che le borse sono del tutto scollegate dall’economia reale, perché vengono sostenute dalle misure di salvataggio delle banche centrali.

In praticolare, dal 2009 a oggi, il 90% dei profitti ottenuti nello S&P500 provengono dai dividendi e dalle misure di sostegno della Federal Reserve.

E ora che la banca centrale americana si prepara a raddoppiare la liquidità già immessa sul mercato da febbraio a oggi (pari a circa 4 trilioni di dollari), non possiamo non aspettarci una ulteriore ondata di rialzi.

Esiste infatti una legge fondamentale in economia, secondo cui l’aumento della moneta circolante provoca una inflazione dei prezzi.

E se c’è un settore dove questa legge ha funzionato benissimo nell’era delle banche centrali, è proprio quello finanziario, come dimostra l’ininterrotto aumento delle quotazioni di bond e azioni negli ultimi dieci anni, alimentato appunto dall’immissione di denaro fatto dalla Fed nello stesso lasso di tempo.

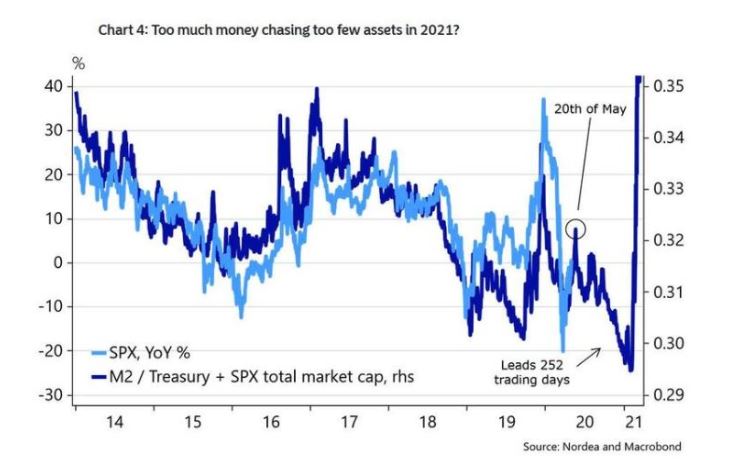

Paul Tudor Jones ha pubblicato un grafico che mette in relazione la massa monetaria M2, fatta di tutto il denaro circolante e dai depositi bancari e postali, con l’andamento dello S&P500.

Come si vede nel grafico sotto, la curva che ne risulta (in blu) è molto aderente al reale andamento dello S&P500 (in azzurro), ma la anticipa con un lasso di circa 8 mesi.:

Come si vede sulla destra del grafico, Tudor Jones aveva previsto un primo rialzo che avrebbe raggiunto il picco verso il 20 maggio. Proprio come è realmente accaduto.

In seguito, il modello di Tudor Jones prevede che ci sarà una progressiva discesa delle quotazioni per tutto il resto del 2020.

Questo perché, come abbiamo detto, secondo il suo modello, la nuova liquidità immessa nei mercati non riesce a produrre inflazione all’istante, ma ha bisogno di un intervallo di 8 mesi per farlo.

Quindi i quattromila miliardi di dollari appena stampati dalla Fed non hanno ancora prodotto il loro effetto inflattivo. Il rialzo di marzo-aprile è stato solo un effetto temporaneo, mentre la vera inflazione si paleserà fra circa 8 mesi.

E se nel frattempo, com’è probabile, la Fed stamperà ancora altro denaro che si aggiungerà a quella già straordinaria massa di 4 triliardi, l’impennata di prezzi che si produrrà nei mercati fra 8 mesi, cioè entro il 2021, sarà inimmaginabile (come si vede all’estrema destra del grafico)…

Tuttavia questa volta, diversamente dalle crisi del 2000 e del 2008, l’economia reale inizierà a far sentire il suo peso nelle borse.

Quando cio’ avverrà e con quali meccanismi?

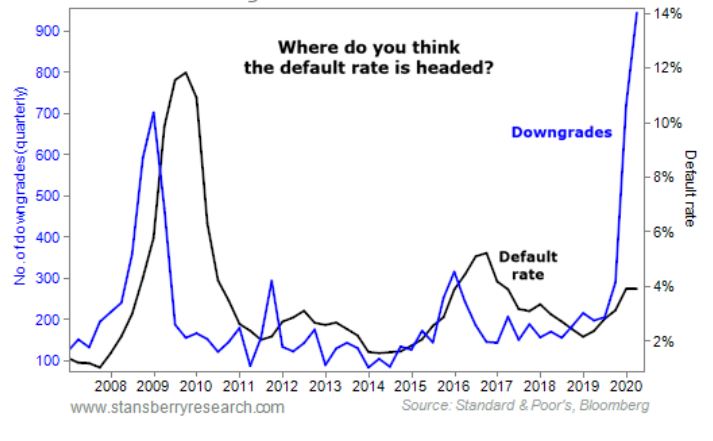

Il meccanismo principale che inizierà a incidere sulle borse è la crisi del credito, che innescherà un’ondata di fallimenti nelle aziende.

Secondo l’agenzia di rating Standard and Poors, il numero di aziende che andranno in bancarotta per la fine dell’anno salirà al 10% del totale delle aziende quotate in borsa.

Ma secondo la Stansberry Research, questa stima è approssimata per difetto. Infatti la stretta relazione tra il numero di aziende declassate dalla stessa Standard and Poors (linea blu) e il tasso di aziende che vanno in bancarotta (linea nera nel grafico sotto) fa pensare a numeri molto piu’ drammatici:

Questo fattore inizierà a incidere negativamente anche nelle borse. E grazie alle serie storiche, possiamo anche prevedere in che misura e con quali tempi.

La tabella sotto mostra infatti tutte le crisi economiche, dal 1929 a oggi, in cui il tasso di default delle aziende ha superato il 10% (come prevediamo che farà anche adesso):

Possiamo anzitutto notare che dall’inizio dell’ondata di default (prima colonna a sinistra) al picco di questo fenomeno (seconda colonna) passano in media un paio d’anni.

Questo è in linea con la nostra previsione, secondo cui la massa monetaria immessa dalla Federal Reserve non mancherà di mostrare i suoi effetti positivi con un ritardo di circa 8 mesi, quindi intorno al 2021.

Questa prima stagione di profitti, anche molto elevati, nasconderà per diversi semestri la gravità della situazione. Ma alla fine, verso il 2022, seguirà il periodo nero, nel quale i default di molte aziende quotate in borsa inizieranno a pesare negativamente sui mercati.

Con quale intensità?

La quarta e la quinta colonna in tabella, mettono in relazione rispettivamente la percentuale del tasso di default e la gravità del declino sui mercati.

Non sembra esserci una relazione diretta tra la percentuale della quarta colonna e quella della quinta. Possiamo solo notare che i numeri della quinta colonna sono davvero molto alti, con ribassi che vanno dall’86% del 1929 al 20% degli anni ’80, con una media del 53%.

L’ultima riga della tabella, riguardante la crisi attuale, mostra nell’ultima colonna a destra il termine “Depression”, per indicare che questa volta, diversamente che nelle crisi del 1989, 1999 e 2008, il danno è avvenuto nell’economia reale, proprio come si verifico’ nel 1929.

Non è da escludere quindi che il 2020 preluderà a una autentica depressione economica in stile 1929, piuttosto che una semplice crisi recessiva.

Di conseguenza, la percentuale dell’86% nella quinta colonna – riguardante la crisi del ’29 – potrebbe darci un’idea approssimativa della possibile entità dei ribassi a cui potremmo assistere dal 2022 in poi.

Ma, anche se non arriveremo a questi ribassi estremi, mi sembra sia possibile, sulla base di tali statistiche, formulare il seguente schema da qui al 2022:

- Secondo semestre del 2020: periodo ribassista-laterale.

- Anno 2021: possibile aumento esponenziale delle quotazioni in molti asset, non solo i titoli di borsa, ma anche le criptovalute.

- Anno 2022: inizio di una lunga fase di ribassi, la cui gravità dipenderà dall’entità del tasso di default delle aziende quotate in borsa.

Si tratta di uno schema molto approssimativo che andrebbe poi accompagnato da altre analisi piu’ puntuali che possano fare luce sugli sviluppi che avverranno nei singoli trimestri o semestri.

Per questo motivo, consiglio di seguire sempre, oltre a questo blog, anche la nostra newsletter gratuita, per ricevere le nostre analisi di lungo respiro, e il nostro canale telegram, per leggere le analisi giornaliere e le novità piu’ importanti pubblicate real time.

In questo modo, nella cornice molto generale che abbiamo fornito qui per i prossimi due anni, avrai una guida molto piu’ precisa per orientarti nelle tue decisioni di trading giornaliere, settimanali o mensili.

Il team di Strategie Economiche