Dalla crisi del 2008, l’Unione Europea ha lasciato andare alla deriva le sue banche, confidando in una presunta intoccabilità del sistema.

Gli anni dell’era dei tassi a zero, iniziati subito dopo la crisi, non sono stati usati per ricostruire i capitali e sanare i bilanci dai crediti deteriorati.

Al contrario, si è ritenuto opportuno “proteggere” le banche in altro modo, trasformandole cioè in uno snodo insosituibile delle transazioni necessarie a sostenere i debiti dei paesi europei.

Le banche insomma non “possono” fallire, perché sostengono il sistema perverso con cui la Banca Centrale Europea permette agli stati dell’Unione di finanziarsi con debito illimitato senza innescare una inflazione incontrollata o una recessione economica.

Forti di questa intoccabilità, le banche europee si sono limitate a miglioramenti di facciata, a cui tuttavia il mercato non ha mai mostrato di credere:

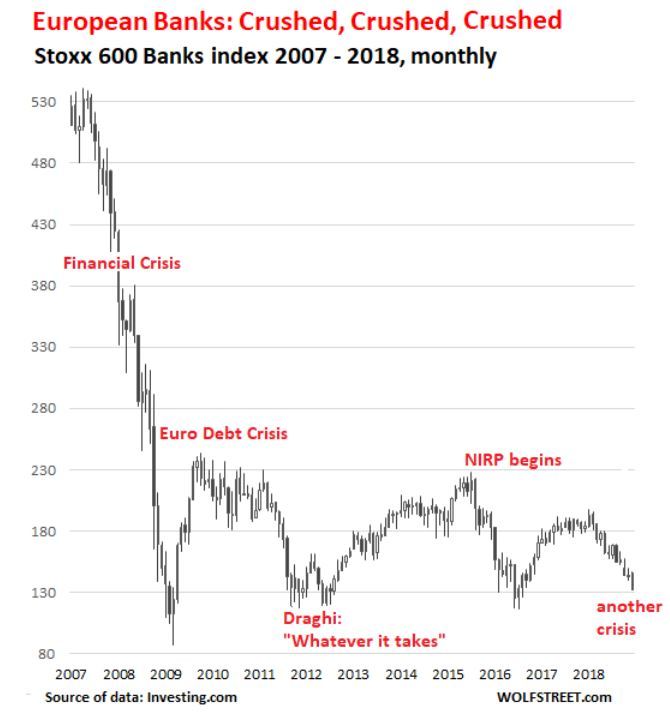

Dal 2007 al 2009 infatti l’indice bancario europeo è crollato del 75%…quasi quanto il Nasdaq, che crollo’ del 78%; con la differenza che da allora il Nasdaq ha raggiunto nuovi massimi storici, mentre l’indice bancario non ha fatto altro che saltellare tra speranze e delusioni, senza di fatto muoversi dal fondo.

La cosa peggiore è che questa posizione di privilegio ha incrementato il senso di impunità nelle banche, spingendole a commettere ogni sorta di illeciti.

Non si contano piu’ le accuse e i procedimenti giudiziari o extragiudiziali contro le banche; anche se i media solitamente non li evidenziano abbastanza.

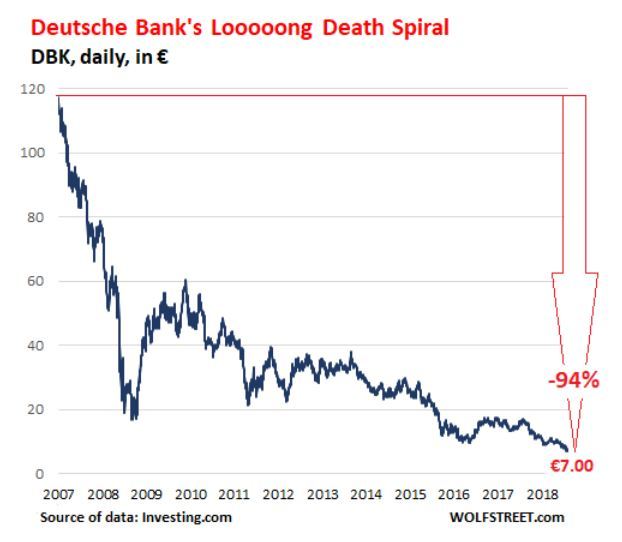

La Deutsche Bank è il migliore esempio di questa ininterrotta spirale di decadenza e corruzione, fotografata molto bene dai mercati:

L’ultima procedura in ordine di tempo contro questa banca proviene dalla Commissione Europea, che dopo 3 anni di indagini ha accusato 4 banche, tra cui la nostra, di manipolazione dei prezzi di alcune obbligazioni in dollari.

A fine novembre alcuni uffici tedeschi della banca sono stati visitati da 170 poliziotti in cerca di prove per l’accusa di riciclaggio, mentre a inizio dello stesso mese la banca era fra le 16 coinvolte in una mega causa intentata da alcuni fondi di investimento (fra cui Blackrock) per manipolazione nel mercato dei cambi.

Le altre banche coinvolte erano: Bank of America, Barclays, BNP Paribas, Citigroup, Credit Suisse, Deutsche Bank, Goldman Sachs, HSBC, JPMorgan Chase, Morgan Stanley, Japan’s MUFG Bank, Royal Bank of Canada, Royal Bank of Scotland, Societe Generale, Standard Chartered e UBS.

E qui parliamo degli ultimi due mesi.

Ma ti assicuro che se fai una ricerca su internet per tutti i mesi di quest’anno, troverai altre notizie del genere, con una cadenza almeno trimestrale; e lo stesso vale per gli anni precedenti.

La sopravvivenza del sistema bancario occidentale al livello di “quasi spazzatura” (per usare un termine tipico del mercato obbligazionario) è particolarmente penalizzante per gli indici di borsa europei, dove i titoli bancari hanno un peso maggiore di quanto lo abbiano nelle borse americane.

Anche se per miracolo il 2019 riuscisse a evitarci una recessione (anche questa volta!); con le banche conciate in questo modo non c’è alcuna speranza che negli indici europei si inneschi un trend positivo.

Meglio tenerlo presente, se per caso fossimo tentati dall’ennesimo articolo che ci consiglia di investire in Europa, perché i “prezzi sono ancora bassi”…