Diversi analisti e media finanziari stanno segnalando una possibile inversione dell’infinito trend a ribasso delle materie prime, notando qua e là dei temporanei rialzi che potrebbero far pensare a un cambiamento.

Le condizioni di depressione economica mondiale che rendono poco probabili aumenti di domanda di materie prime sono tutt’ora saldamente in piedi.

Alcune commodities però hanno beneficiato di situazioni collaterali, non sistemiche, che hanno frenato la pressione a ribasso che le colpiva da almeno 4-5 anni.

L’oro ad esempio, ha avuto un rimbalzo in avanti a causa del fatto che alcuni investitori istituzionali hanno riversato su questo asset una parte dei soldi che prima erano troppo sbilanciati verso l’azionario e l’obbligazionario, o erano semplicemente parcheggiati in forme di investimento dai rendimenti ormai prossimi allo zero.

Altre materie prime sono state spinte a rialzo grazie alla discesa del dollaro, che però ha avuto una battuta d’arresto da quando la Yellen ha dichiarato l’altro ieri di continuare con la politica di bassi tassi d’interesse che tutti pensavano si trovasse ormai alle nostre spalle.

E’ molto difficile perciò capire fino a che punto le materie prime hanno davvero toccato il fondo del loro trend a ribasso.

Per questo finora noi di Segnali di Borsa, che siamo poco portati a fare dissertazioni filosofiche tanto appassionanti per i lettori, ma tanto inutili per investire sul serio, abbiamo evitato di parlare dell’argomento.

Oggi però sono in grado di segnalare una situazione statisticamente interessante che è in linea con gli standard di scientificità e di rigore che ci caratterizzano.

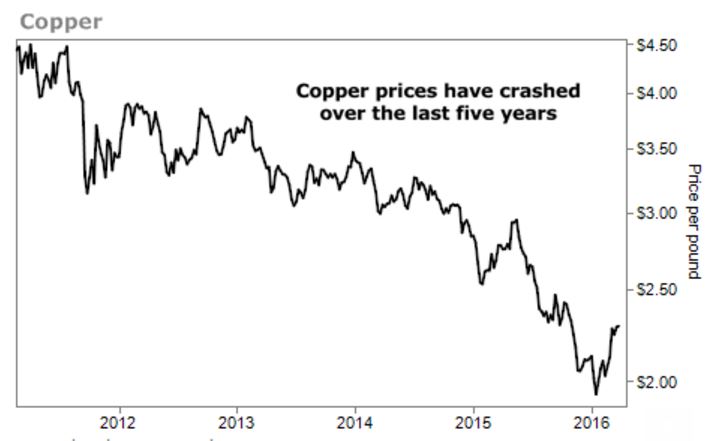

La situazione riguarda il trend del rame, che come le altre commodities è crollato senza soluzioni di continuità dal 2011 a oggi:

Come si vede nell’ultimo tratto della curva a ribasso in figura, il rame tre settimane fa ha effettuato un rialzo del 7%.

Negli ultimi 20 anni, un rialzo settimanale di questa entità è accaduto soltanto 29 volte, cioè appena il 3% delle giornate di borsa totali del ventennio.

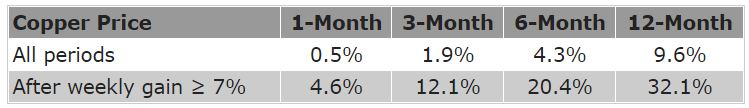

Si tratta perciò di un evento molto raro che statisticamente porta con sé alcune conseguenze illustrate nella figura qui sotto:

Nella riga dei periodi “normali” (“All periods”), si vedono movimenti a rialzo modesti per questa materia prima.

Nella riga sottostante invece (“After weekly gain >_ 7%”), notiamo come il trend a rialzo dopo un rimbalzo settimanale maggiore o uguale al 7% sia stato molto più pronunciato negli ultimi 20 anni, fino ad arrivare a un aumento annuale del 32%.

Come ho detto all’inizio però, visto che non ci sono ancora situazioni economiche oggettive capaci di far aumentare la domanda di materie prime a livello mondiale, il prezzo di queste ultime dipenderà ancora fortemente dall’andamento del dollaro.

E proprio dal lato dollaro dobbiamo segnalare una situazione statistica significativa almeno quanto quella che abbiamo indicato per il rame.

Nella figura qui sotto, si vede come il dollaro, dopo l’aumento vertiginoso di fine 2015, nel 2016 abbia avuto un andamento volatile, anche se tendenzialmente ribassista:

Anche qui però (come si vede alla fine della curva) c’è stato un rialzo significativo per 6 giorni consecutivi.

Può sembrare insignificante, rispetto a tutto l’andamento generale della curva, ma in realtà questo tipo di rialzo è avvenuto solo l’1% delle volte negli utlimi 20 anni, quindi è ancora più raro del rialzo che abbiamo visto nel trend del rame.

Nella tabella qui sotto, vediamo cosa è successo storicamente dopo questo rialzo:

![]()

Nella seconda riga leggiamo che, dopo 3 mesi, questa situazione può produrre un rialzo del 2,5%; il che nei trend valutari è un numero piuttosto alto.

Quindi, riassumendo, abbiamo due possibilità che si annullano a vicenda, almeno nei primi 3 mesi di quest’anno.

Da una parte, il rame potrebbe aumentare del 12% dopo un trimestre. Dall’altra però, nello stesso trimestre, il dollaro potrebbe risalire del 2,5% annullando la spinta rialzista del rame (e delle altre materie prime).

Resta da vedere se il rialzo del dollaro continuerà o meno oltre il prossimo trimestre. E questo dipenderà anche dalle decisioni della Federal Reserve riguardo ai tassi d’interesse.

Finora noi siamo stati dell’idea che i tassi sarebbero stati invariati. Lo abbiamo detto fin da novembre dell’anno scorso e la cronaca ci ha sempre dato ragione.

Ma per quest’anno non abbiamo ancora elaborato un modello di previsione abbastanza accurato su questo argomento, perciò non ci pronunciamo a riguardo.

Quello che è certo è che il trend a ribasso delle materie prime avrà prima o poi una fine.

Potrebbe essere interessante perciò seguire l’andamento del rame, perché a mio avviso è fra le commodities quella che ha più possibilità di fare rialzi importanti nell’arco di uno o due anni.

Personalmente inserirò nella mia watch list questo titolo:

Freeport-McMoRan (FCX)

che rappresenta il classico produttore di rame globale.

Nell’ultimo grande rialzo del rame, avvenuto tra il 2009 e il 2010, FCX ha replicato il rialzo 400 volte, cioè ha guadagnato il 400%.

Si tratta perciò di un titolo che consente una forte leva su questa materia prima, senza dover utilizzare futures o Etf.

Per ora, osserverò il comportamento del titolo nei prossimi 3 mesi e se vedrò un altro forte ribasso, penso che lo inserirò nel mio portafoglio.

Sono convinto infatti che siamo alle battute finali dell’infinito ribasso delle commodities e quindi un eventuale forte ribasso mi consentirebbe di comprare FCX a uno sconto senza precedenti che difficilmente verrà ulteriormente superato da ribassi maggiori successivi.

Se al contrario nel prossimo trimestre il rame dovesse mostrare una buona tenuta, ugualmente penserei di inserire FCX in portafoglio, perché sono allettato dalla calamita a rialzo che 5 anni di ribasso eserciterà sul trend del rame.

In un’ottica a lungo termine, il percorso a ribasso non può che essere alle battute finali e anche se il titolo dovesse ulteriormente scendere, non lo farà abbastanza da non consentirmi di godere del rialzo successivo, storicamente e statisticamente troppo allettante per rinunciarvi.

Ti farò sapere gli sviluppi di questa vicenda.

Alla tua prosperità!

Il team di Segnali di Borsa

PS: se vuoi ricevere gratis questi articoli via email, iscriviti alla nostra newsletter Segnali di Borsa. Sarà sempre GRATIS per te!