Quando, nel 2022, Ethereum completò con successo “The Merge”, il suo piu’ famoso aggiornamento con cui passò dalla “proof of work” alla “proof of stake”, sembrò un cambiamento epocale.

Erano ancora in piedi le illusioni della globalizzazione e della lotta al cambiamento climatico, con cui la parte delle élites globali legata al Grande Reset sembrava pronta a conquistare il mondo.

Nessuno poteva pensare che di li’ a poco un’altra parte di élites legate all’industria bellica, alle banche centrali e alle classi dirigenti delle superpotenze, avrebbe fatto deragliare il treno della storia, ponendo fine alla globalizzazione e rendendo impossibile, senza quest’ultima, la necessaria velocità ed economicità degli scambi di materie prime e prodotti finiti indispensabili alla realizzazione dei piani legati alla transizione energetica.

Quasi tre anni dopo, in un mondo in cui la priorità è diventata la guerra, o la preparazione ad essa, la transizione energetica e le altre trasformazioni epocali del Grande Reset li ritroviamo ormai solo nei vuoti slogan dei piani assistenziali che ancora per poco alimentano le politiche locali europee. Ma la politica che conta ha ormai altri obiettivi: la chiusura delle frontiere mercantili, l’adozione di economie di guerra e la necessità di compattare le società, rendendole atte allo sforzo bellico, mediante restrizioni alle libertà di parola, di movimento e di autodeterminazione finanziaria.

In questo nuovo scenario, in cui il mondo è ormai spaccato nei due settori geopolitici predestinati allo scontro: la parte nord-occidentale e quella sud-orientale (chiamata impropriamente “sud del mondo”), la “proof of stake” , la cui unica ragion d’essere era la riduzione del consumo energetico, inizia a somigliare a tanti altri progetti tipici del mondo cripto, pensati a tavolino da persone del tutto scollegate dalla realtà per rispondere ai bisogni di un’umanità immaginaria.

Al contrario, nella parte sud-orientale di questo mondo, alcune nazioni emergenti stanno ridefinendo il ruolo delle criptovalute nell’economia e nella società.

Una quieta rivoluzione è in atto nei paesi emergenti

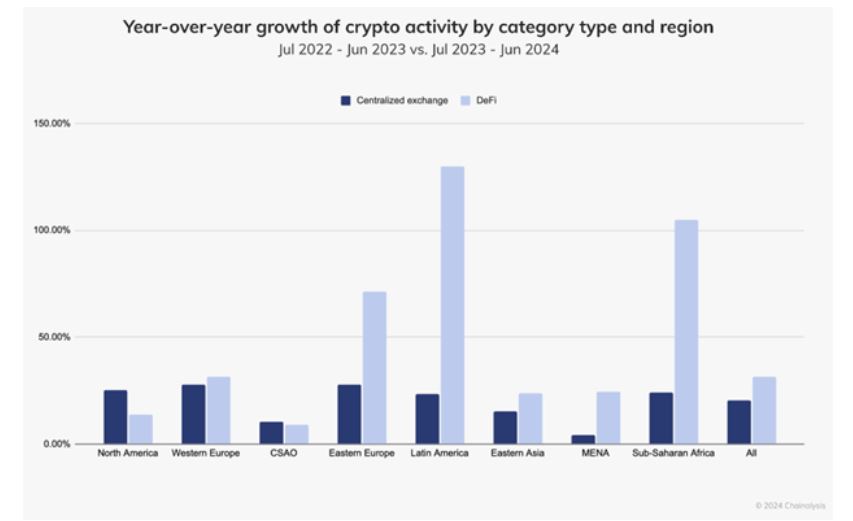

L’indice globale di adozione delle criptovalute di Chainalysis ci mostra la crescente importanza di questa parte del pianeta riguardo all’adozione delle criptovalute:

Ricordiamo che l’adozione, cioè l’uso pratico delle cripto, è ben diversa dall’investimento nelle cripto.

In quest’ultimo, la parte nord occidentale del mondo è ancora prevalente.

Ma, come mostra il grafico, nell’adozione l’America Latina, L’Europa dell’Est e l’Africa Sub Sahariana, assieme all’Estremo Oriente, formano una compagine che distacca di molto il resto del mondo.

L’adozione delle criptovalute nei mercati in via di sviluppo e quelli emergenti è guidata da tre fattori chiave:

Rimesse: il mercato globale delle rimesse (i trasferimenti di denaro e beni da parte degli espatriati verso la loro patria d’origine), valutato a 887 miliardi di dollari nel 2024, è stato rivoluzionato dalle criptovalute, che offrono trasferimenti istantanei e a basso costo.

Copertura contro l’inflazione: nei paesi alle prese con l’instabilità economica, le criptovalute forniscono un modo per preservare la ricchezza fuori dalla portata delle politiche monetarie del governo. Dati recenti mostrano che bitcoin ha raggiunto nuovi massimi storici in paesi come Argentina e Nigeria, dove le valute locali si sono fortemente svalutate.

Inclusione finanziaria: con circa 1,7 miliardi di adulti che rimangono senza servizi bancari a livello globale, le criptovalute, insieme alla crescente penetrazione degli smartphone, forniscono servizi di tipo bancario a popolazioni precedentemente svantaggiate.

Innovazione nata dalla necessità

Il sud-est del mondo ci fornisce svariati esempi di un tipo di innovazione del settore cripto che nasce dai bisogni reali delle persone e non dai sogni di pochi gruppi di potere confinati in castelli dorati.

Faccio un rapido elenco non esaustivo.

Nei paesi con reti elettriche inaffidabili, stiamo assistendo allo sviluppo di soluzioni di transazioni offline e reti mesh per i trasferimenti di bitcoin.

Queste innovazioni, nate dalla necessità, potrebbero potenzialmente rivoluzionare il modo in cui le criptovalute vengono utilizzate a livello globale.

Inoltre, molti mercati emergenti stanno promuovendo comunità crittografiche coese e localizzate.

In luoghi come il Kenya e le Filippine, stiamo assistendo alla crescita di gruppi di risparmio basati sulle criptovalute e di reti di prestito peer-to-peer.

Poi c’è la Nigeria.

Il paese ha abbracciato bitcoin e altre criptovalute come strumenti per la sovranità economica, in particolare a fronte delle restrizioni governative sul commercio di criptovalute.

Il divieto, nel febbraio 2021, da parte della Banca Centrale della Nigeria sui servizi bancari di transazioni di criptovaluta, ha stimolato l’innovazione nel trading DeFi e peer-to-peer (P2P).

Numerosi gruppi WhatsApp e Telegram sono emersi come mercati decentralizzati in cui i nigeriani scambiano criptovalute direttamente tra loro, aggirando gli intermediari finanziari tradizionali.

Questi gruppi, spesso organizzati da comunità locali o studenti universitari, incarnano i principi fondamentali di decentralizzazione e inclusività finanziaria per cui le criptovalute erano state progettate.

Inoltre, gli sviluppatori nigeriani sono i primi produttori di soluzioni DeFi utilizzate in molti paesi africani.

Progetti come Xend Finance, una piattaforma DeFi costruita sulla Binance Smart Chain, consentono alle cooperative di credito e ai singoli individui di risparmiare e investire in criptovalute e stablecoin, proteggendo i loro fondi dalla svalutazione delle valute fiat locali.

All’inizio del 2024, Xend Finance ha segnalato oltre 50.000 utenti attivi in Nigeria e altri paesi africani, dimostrando che, nel mondo reale, le criptovalute possono davvero essere utili nella lotta all’instabilità valutaria.

L’Argentina presenta un caso altrettanto convincente.

In un contesto di ricorrenti svalutazioni valutarie, gli Argentini utilizzano sempre più stablecoin ancorate al dollaro come riserva di valore.

Questa tendenza ha portato alla nascita di conti di risparmio e piattaforme di prestito basati su criptovalute, i quali forniscono servizi finanziari che le banche tradizionali ormai faticano a offrire in un contesto economico in rapida degenerescenza.

Un sondaggio del 2023 condotto dall’Università di Buenos Aires ha rilevato che il 22% degli Argentini detiene una qualche forma di criptovaluta come protezione dall’inflazione.

Uso di bitcoin nell’economia reale

La gestione di Mircrostrategy del proprio bilancio si basa sull’uso di bitcoin come riserva di valore che periodicamente si rivaluta, ridefinendo la capitalizzazione totale dell’azienda e permettendo l’uso dei profitti derivanti dalle normali attività aziendali (produzione di software) per calmierare interamente i debiti.

Una strategia simile viene adottata in El Salvador.

Entrambi i casi d’uso sono ormai famosi e su Internet si trova molto materiale in inglese che consente di approfondirli.

Pochi invece conoscono il caso del Buthan e la sua ridefinizione del concetto economico di “esportazione energetica”.

Il Bhutan, un paese di soli 780.000 abitanti, estrae bitcoin utilizzando le risorse idroelettriche del paese. Attualmente le sue riserve di btc (circa 13.000 btc) sono le quinte al mondo (superiori anche a quelle di El Salvador) e ammontano a un valore di 780 milioni di dollari, pari al 25% del suo PIL totale.

Se ci riflettiamo, vediamo che questo è un nuovo modo di concepire l’esportazione di energia da parte di un paese in via di sviluppo.

Invece di estrarre/generare risorse energetiche tradizionali, esportandole attraverso reti di infrastrutture fisiche che abbracciano tutto il continente, il Bhutan ha esportato la propria energia digitalmente (vendendo la propria energia alla rete bitcoin).

Attualmente, il Bhutan ha creato un gruzzolo in btc che potrebbe eguagliare, o addirittura superare il suo PIL totale, se/quando bitcoin superasse i 100.000 dollari di valore.

3 lezioni per l’Occidente

I modelli di adozione nei mercati emergenti offrono lezioni preziose per le economie sviluppate occidentali:

Focus sull’utilità: il successo delle criptovalute nel risolvere i problemi del mondo reale nei mercati emergenti dimostra l’importanza dell’utilità rispetto alla mera progettazione ultratecnologica fine a se stessa. I mercati occidentali potrebbero trarre vantaggio dallo sviluppo di applicazioni pratiche che rispondano a reali esigenze finanziarie.

Inclusione finanziaria come priorità: il ruolo delle criptovalute nel portare servizi finanziari alle popolazioni prive di servizi bancari evidenzia un aspetto spesso trascurato della tecnologia finanziaria. Le economie sviluppate dovrebbero prendere in considerazione l’idea di sfruttare le criptovalute per affrontare i propri problemi di esclusione finanziaria, piuttosto che spingere per soluzioni centralizzate come le CBDC (valute digitali delle banche centrali) e l’imposizione di regole che possono compromettere la privacy e l’autonomia finanziaria.

Equilibrio normativo: molti mercati emergenti stanno trovando modi innovativi per bilanciare la regolamentazione con l’innovazione. Paesi come la Malesia stanno implementando sandbox normativi che consentono la sperimentazione controllata con le tecnologie crittografiche. Questo approccio potrebbe servire da modello per i regolatori occidentali alle prese con la supervisione del settore.

In questo mondo in cui la parte nord-occidentale, alle prese con problemi di mera autoconservazione, non riesce piu’ ad esprimere una vera innovazione, ma solo una iperprogettualità fine a se stessa, (per giunta in contraddizione con l’iperregolamentazione che ne taglia alle radici le possibilità di utilizzo), forse l’impatto più profondo e i casi d’uso più innovativi emergeranno sempre più da:

I vivaci mercati di Lagos, dove le reti peer-to-peer aggirano le tradizionali barriere finanziarie…

Le remote fattorie dell’India rurale, dove stanno prendendo piede le iniziative di microfinanza basate sulla blockchain…

O le strade di Buenos Aires, dove le criptovalute offrono un’ancora di salvezza contro un’inflazione schiacciante.

Tornando al confronto con ethereum, è chiaro che nella stragrande maggioranza, tutti questi casi d’uso che abbiamo raccontato vedono bitcoin come criptovaluta principale.

Solo tre anni fa pensavamo che il legame indissolubile tra bitcoin e l’energia realmente prodotta dal pianeta fosse un fardello che avrebbe precipitato questa valuta nell’oblio della storia.

Oggi invece stiamo apprendendo che l’energia, come tutti gli altri beni tangibili, è l’unica cosa che conta e che resta, al netto delle mode tecnologiche di un occidente votato alla dissoluzione.

Ethereum è ancora l’infrastruttura (la blockchain) piu’ avanzata, come quantità e qualità di progetti che vi lavorano all’interno.

Ma dal punto di vista della sua rappresentazione monetaria (eth), i problemi di scalabilità, sicurezza/centralizzazione e velocità che condivide con tutte le altre criptovalute non sono stati risolti (anzi, con la proof of stake, eth ha eguagliato btc quanto a centralizzazione del mining e (in)sicurezza della rete).

Al contrario, bitcoin ha un’infrastruttura su cui vengono progettate soluzioni meno eterogenee, incentrate quasi esclusivamente sulla criptovaluta in sé e la sua facilità d’uso nel mondo e nell’economia reali.

Quale delle due impostazioni verrano premiate di piu’ dalla storia?