L’insolito accumulo di materie prime e altri materiali industriali, nonché di cibo e altre forniture agricole, intrapreso dalla Cina in questi ultimi mesi è stato notato da alcuni media internazionali.

Ad esempio i Cinesi, oltre a importare le quantità di rame sufficienti a soddisfare le attuali esigenze di consumo, ne stanno aggiungendo altri 600-800kt per le loro catene di approvvigionamento e altri 500kt per le scorte nazionali. Il risultato di questi acquisti è tale che lascerà il mercato globale del rame in una spirale inflazionistica per i prossimi due anni.

Questa misteriosa strategia cinese è stata finora spiegata come un modo per proteggersi da un eventuale inasprimento delle sanzioni commerciali da parte degli Stati Uniti.

Ma se si osserva il momento in cui la Cina ha iniziato questi acquisti straordinari, un’altra spiegazione molto meno semplicistica potrebbe profilarsi all’orizzonte.

I Cinesi infatti hanno iniziato a comprare materie prime subito dopo il cambiamento di politica monetaria della Fed di fine marzo, quando cioè la Federal Reserve ha annunciato che il controllo dell’inflazione non era piu’ una priorità per la banca centrale.

Tale coincidenza farebbe pensare al fatto che questa misura potrebbe anche essere un modo per provocare danni alla bilancia dei pagamenti americana e al potere d’acquisto del dollaro.

Se l’ipotesi fosse giusta, allora l’acquisto di materie prime sarebbe solo la prima mossa, necessariamente seguita dalla seconda: una vendita straordinaria di riserve in dollari da parte della Cina.

Ma andiamo con ordine…

Finora Trump ha potuto tranquillamente aumentare le tariffe doganali delle merci cinesi, senza il pericolo di innescare un aumento dei prezzi generalizzato (cioè un’inflazione sul dollaro), sapendo che l’aumento di prezzo dei beni cinesi in America sarebbe stato controbilanciato da queste condizioni:

- l’aumento della produzione dei beni prodotti da ditte americane (e quindi la diminuzione del prezzo di questi beni)

- il controllo dei prezzi delle materie prime (attraverso la manipolazione a ribasso ottenuta nel mercato dei derivati)

- l’aumento delle riserve in dollari detenute dai paesi esteri (e quindi il controllo dell’inflazione sul dollaro nella bilancia dei pagamenti americana)

La prima delle due condizioni è al momento fuori gioco, in quanto la produzione di beni in America si è fermata del tutto nei primi mesi della crisi del covid e ora si sta riprendendo a fatica.

La seconda condizione è sempre meno efficace (come dimostra l’aumento dei prezzi dei metalli preziosi e del rame, che erano quelli piu’ influenzati dai corrispettivi derivati finanziari).

La terza condizione è ancora sotto controllo, in quanto molti stati esteri hanno addirittura aumentato le loro riserve in dollari, ma certamente diventa piu’ vulnerabile man mano che la creazione di nuova moneta da parte della Federal Reserve aumenta in dimensioni e in durata. Non parliamo poi se questa diventa illimitata!

I Cinesi quindi potrebbero voler sfruttare il fatto che a casa loro la crisi economica post covid è già superata ed è stata molto meno pesante che in occidente.

Con un massiccio programma di investimenti in infrastrutture e di aiuti di stato, il governo sta riuscendo a incrementare la propensione alla spesa e i risparmi dei Cinesi, invertendo l’annoso deprezzamento dello yuan rispetto al dollaro, che produceva continue emorragie di denaro al di fuori del Paese (anche la distruzione di Hong Kong come piazza principale di questa fuga di capitali ha dato un cospicuo aiuto…).

Contemporaneamente, le riserve di yuan detenute da paesi esteri sono aumentate, mentre la Cina ha iniziato a vendere una parte (ancora molto modesta) delle sue riserve di dollari.

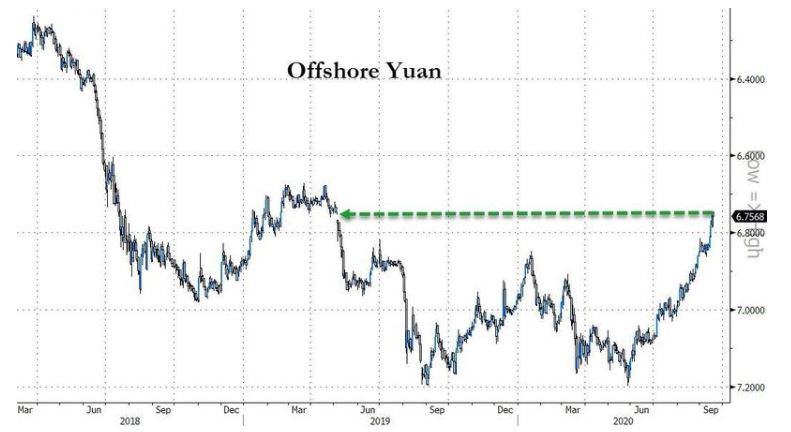

Cio’ sta producendo un apprezzamento sul dollaro delle riserve di yuan detenute all’estero:

Da notare la precisa coincidenza temporale di questo incremento di valore dello yuan (il grafico inizia a impennarsi da metà maggio) con l’inizio del massiccio acquisto di materie prime da parte della Cina (evidentemente pagate in yuan, almeno per una parte rilevante)…

Direi che niente mostri con piu’ evidenza come l’acquisto insolito di materie prime sia stata una mossa “classica” per incidere sulla bilancia dei pagamenti cinese, altro che accumulare riserve nei bunker antiatomici, come alcuni complottisti hanno ipotizzato!

Finché la creazione di dollari dal nulla da parte della Fed continuerà a un ritmo cosi’ forsennato, il riequilibrio della bilancia di pagamenti cinese a fronte dell’ancora squilibrato bilancio americano, rende la minaccia cinese di vendere massicciamente buoni del tesoro e riserve in dollari molto meno “fantasiosa” di quanto creduto finora.

Quando infatti l’ormai famoso articolo del quotidiano cinese Global Times del 7 settembre aveva ventilato una vendita in grande stile delle riserve in dollari da parte del governo, quasi tutti i media occidentali avevano parlato di minacce vuote e irrealizzabili che la Cina mai avrebbe potuto trasformare in realtà.

Tuttavia, se si connettono tutti i puntini, è evidente che la Cina stia creando tutte le condizioni affinché una mossa del genere, per quanto emergenziale e di ultima istanza, diventi molto meno controproducente per il bilancio cinese di quanto si è sempre creduto…

E per mantenere nel tempo queste condizioni favorevoli sulla bilancia dei pagamenti, l’inflazione sul dollaro sarà ancora per molto tempo la priorità del governo cinese…

Un altro tassello a supporto della nostra ipotesi, fatta fin da questo articolo di marzo, che la crisi del covid avrebbe prodotto a lungo andare un’inflazione nei paesi occidentali, nonostante questi ultimi credano di esserne ormai immuni per diritto divino…