Possiamo vedere oltre le apparenze e individuare qualche segnale di ripresa nei mercati?

Mentre scrivo, lo S&P500 ha stornato fino intorno a quota 3240, che rappresenta la prima principale zona di supporto della discesa:

Se l’indice non andrà oltre questo supporto, ci potrebbe essere un rimbalzo verso l’alto già in tempi brevi. Rimbalzo che sancirebbe il ritorno del trend rialzista principale.

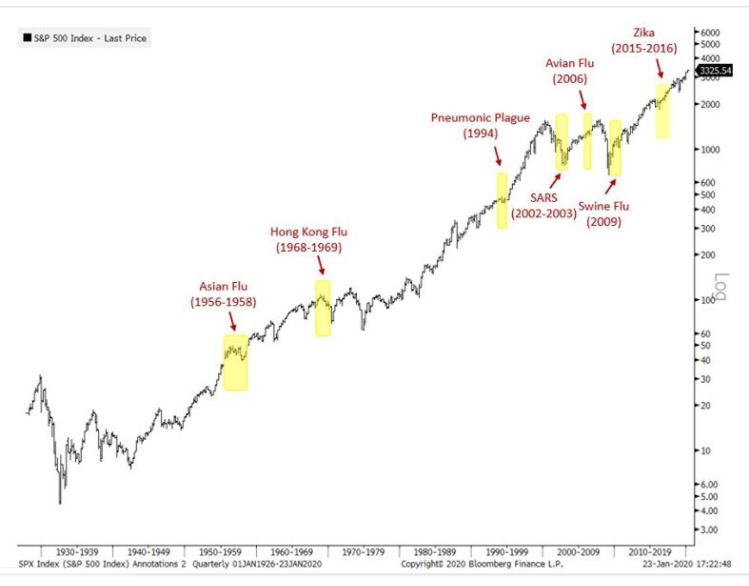

Le cose potrebbero andare in modo meno lineare di cosi’, con un ulteriore ribasso a quota 3140 oppure un rimbalzo breve seguito da un ribasso e un periodo altalenante. Ma in sostanza, come abbiamo detto fin dall’inizio dell’epidemia cinese, eventi di questo tipo non hanno mai distrutto le borse, nè provocato inversioni di trend principali, come si vede chiaramente da questo grafico storico:

Ma le evidenze statistiche non sono responsi magici.

Non basta dire che le borse sono arrivate a questo o quel livello, per assicurarci che come per magia le cose si avverino secondo le nostre previsioni.

Bisogna anche capire nel mondo reale cosa potrebbe invertire il trend a ribasso e instaurare di nuovo il trend rialzista principale.

E la risposta non puo’ essere che sempre la stessa: la Federal Reserve.

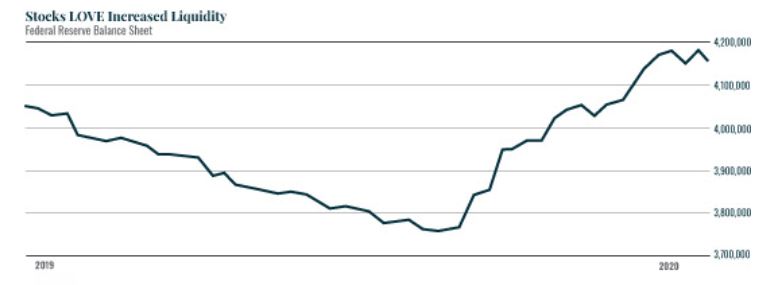

Con poche eccezioni, l’espansione di liquidità della Federal Reserve è il solo vero importante fattore che governa i mercati degli ultimi dieci anni. Ed è interessante notare che nelle ultime due settimane la Fed aveva interrotto l’immissione di questa liquidità (che coincidenza, vero?):

Il grafico mostra che, dopo aver immesso una quantità impressionante di soldi da settembre scorso per 4 mesi di fila, la Fed ha iniziato a prendersi una pausa.

Ma la pausa non durerà molto, soprattutto di fronte a questa inaspettata débacle dovuta all’epidemia.

Già prima dell’epidemia c’erano segnali, non solo che la Fed si stava preparando a sostenere di nuovo i mercati, ma che questa volta lo avrebbe fatto in grande stile, con una misura mai effettuata prima d’ora.

Che tipo di misura?

A dicembre la BIS (la banca centrale delle banche centrali) aveva spiegato in questa pubblicazione il meccanismo con cui i fondi di investimento potevano accedere indirettamente alla liquidità immessa dalla Fed da settembre.

Fino a quella data, la Fed infatti influenzava i mercati di nascosto, restando ufficialmente una istituzione imparziale.

Ma appena un mese dopo, a metà gennaio, Powell, il direttore della Fed, ha fatto una dichiarazione che ha stupito molti, ipotizzando di voler concedere ufficialmente ai fondi di investimento l’accesso alla liquidità della Fed.

Questo improvviso cambio delle tradizionali finalità della banca centrale americana dimostra due cose:

- che l’immissione di liquidità ci sarà

- che la Fed ormai ha rotto anche l’ultimo limite legale e il suo intervento sarà piu’ forte che mai

Prima o poi dovremo iniziare certamente a discutere dei rischi che si nascondono dietro a questa evoluzione del comportamento della Fed (e lo faremo presto con diversi articoli che abbiamo in preparazione).

Ma per ora il compito che abbiamo come investitori è di non perdere l’ultimo grande rialzo della borsa americana prima della sua fine.

E l’inversione dovuta al virus cinese, combinato con la prossima iniezione di liquidità della Fed, darà risultati spettacolari.

Il team di Strategie Economiche