Negli ultimi due mesi Strategie Portfolio, il servizio di trading di Strategie Economiche, ha iniziato a monitorare in tempo reale una situazione critica che la Federal Reserve (Fed) sta creando nelle forniture della liquidità che serve alle banche per le loro operazioni quotidiane.

In sostanza, mentre fino a pochi mesi fa le banche di grandi dimensioni gestivano da sole, anche per conto delle banche minori, la redistribuzione di questa liquidità, da un paio di mesi a questa parte la liquidità è diventata cosi’ scarsa che la Fed si è sostituita alle grandi banche e ogni giorno immette direttamente nuovi soldi in questo sistema.

Rimando al mio canale Telegram chi volesse conoscere i particolari di questa strana situazione e seguirne gli sviluppi in tempo reale.

La maggior parte della liquidità overnight immessa dalla Fed viene poi usata dalle banche per “giocare” nel Forex.

Il motivo è che, non essendoci piu’ strumenti come obbligazioni e titoli di stato in grado di dare alle banche un interesse, queste devono pur trovare il modo per sostenere i loro bilanci (che per legge non possono scendere sotto una certa soglia).

Il fatto che questa nuova liquidità della Fed sta andando a sostenere indirettamente il Forex vuol dire che i numeri, già sorprendenti, con cui sto per descrivere questo mercato nelle righe che seguono sono destinati ad aumentare in modo esponenziale.

Secondo gli ultimi dati trimestrali della Bank of International Settlements (BIS, la “banca centrale delle banche centrali”), i volumi giornalieri del Forex ammontano a $ 6,6 trilioni. In confronto, nel 2018 le esportazioni di beni e servizi a livello globale ammontavano a meno di $ 100 miliardi al giorno.

Quando si dice che il mondo finanziario ha surclassato l'”economia reale”, è principlamente a questo che si fa riferimento…

Le grandi banche continuano ad essere i maggiori partecipanti nel Forex. E fra queste spiccano le 6 maggiori banche al mondo: Bank of America, Citibank, Deutsche Bank, Goldman Sachs, JPMorgan e Morgan Stanley.

Ma a causa della liquidità “facile” creata negli anni scorsi dalla Fed, è aumentata anche la quota di nuovi partecipanti, come banche minori, hedge fund e altre istituzioni finanziarie che non sono tenuti a riportare la loro attività alla BIS e quindi sfuggono al controllo.

La quota di questi nuovi partecipanti è cresciuta del 260% negli ultimi tre anni e le loro transazioni avvengono in piattaforme “over the counter” (OTC), usando quasi sempre algoritmi per impostare trade automatici.

Riassumendo, questo immenso mercato, piu’ grande di qualsiasi settore economico “reale”, di qualsiasi bilancio statale o federale e di qualsiasi altro mercato finanziario, è costituito da:

- transazioni OTC che interferiscono con quelle delle piattaforme regolate, fino a manipolarle ai loro scopi

- algoritmi che automatizzano e parcellizzano le transazioni rendendo sempre meno evidenti i trend che gli “esseri umani” sono in grado di individuare per fare le loro operazioni

- fondi illimitati a beneficio del sistema bancario, che conta ormai sul Forex per tenersi a galla e non intende certo sottomettere i propri bilanci al caso o al calcolo delle probabilità come noi trader normali.

Non stupisce quindi che chi fa trading in questo mercato sia destinato a perdere con una certa sistematicità.

Ormai tutte le piattaforme Forex sono tenute per legge a dichiarare la percentuale di trade in perdita dei loro utenti, che si assesta quasi sempre tra il 65% e il 74% del totale.

Se i traders che usano il Forex si fermassero ogni tanto a fare un bilancio annuale delle loro operazioni, si accorgerebbero facilmente di questa situazione. E forse verrebbe loro il sospetto di essere diventati senza volerlo uno strumento di questo mercato.

Migliaia di transazioni OTC sono pronte ogni giorno a modificare a loro vantaggio qualsiasi trend “apparente” su cui contano questi traders-cavie, oppure a fare arbitraggi improvvisi che fanno scattare i “trade out” agli sfortunati traders-vacche da mungere, che non sanno di finanziare cosi’ le stesse piattaforme che li ospitano; e potrei continuare…

Ma se il Forex è diventato un tale inferno per il trader, come mai Strategie Portfolio decide proprio ora di entrare in questo mercato?

Posso assicurarti che, se anche l’operatività sul Forex non fosse cosi’ perdente in maniera “strutturale” come abbiamo appena detto, noi di Strategie Potfolio continueremmo a disinteressarcene.

Abbiamo già dei buoni guadagni annuali (+ 900% di profitto cumulato, pari a oltre il 150% in termini di profitto relativo, come spiegato in questa pagina). La tipica operatività forsennata e un po’ schizoide del trader forex non sarebbe per noi di alcun aiuto e non migliorerebbe le nostre prestazioni già piu’ che soddisfacenti.

Quindi, ancora una volta, perché proprio ora dovremmo cambiare idea?

Infatti, NON abbiamo assolutamente cambiato idea!

Semplicemente, abbiamo trovato nel Forex una categoria di trend molto specifici che si distinguono facilmente dal “rumore di fondo” degli algoritmi delle banche e le furberie degli hedge fund.

E da tre anni un pool di analisti sta sperimentando un algoritmo capace di emettere segnali operativi ogni volta che questi trend emergono dal mare di transazioni farlocche che falcidiano i traders comuni.

I trend sono creati dagli interventi che le banche centrali fanno ogni volta che la loro valuta di riferimento supera determinati livelli di guardia.

Quando una banca centrale interviene a questo scopo, crea per un tempo molto limitato un trend con dei parametri statistici netti e ben definiti che mostrano in modo inequivocabile la sua presenza.

Questo permette anche a noi di seguire il trend e ottenere un rendimento di breve periodo, con molti meno rischi rispetto persino alle normali operazioni che facciamo nel mercato azionario o con le opzioni.

Inoltre le banche centrali intervengono raramente in questo modo, quindi possiamo contare su segnali abbastanza “comodi” (non piu’ di due-quattro al mese) che pero’ vanno in guadagno in pochi giorni, massimo una settimana o due.

Rispetto ai trade che già facciamo in Strategie Portfolio, questa nuova operatività sarebbe perfettamente integrabile (perché i nostri iscritti sono abituati a fare solo poche operazioni alla settimana) e aumenterebbe il livello di sicurezza e di rendimento del nostro portafoglio, in quanto ci darebbe guadagni ancora piu’ costanti in grado di:

- ammortizzare le perdite con piu’ efficienza e

- consolidare il rendimento annuale riducendo i tempi medi di maturazione dei trade.

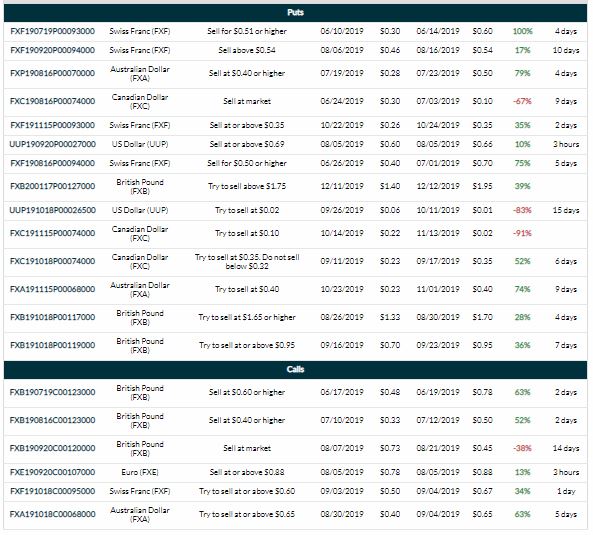

L’algoritmo in questione, già in fase di test da tre anni, da giugno viene per la prima volta testato con trade reali, dei quali abbiamo i risultati nella figura sotto:

Ora Strategie Portfolio è stato invitato dal pool a partecipare a una ulteriore sperimentazione di un mese circa (ma l’algoritmo è già in fase “alpha”, cioè è già stato preso in affitto da alcuni servizi americani che lo usano per i loro clienti reali con trade reali).

Abbiamo percio’ deciso di far partecipare tutti i nostri lettori a questo test, in modo gratuito e assolutamente libero.

Nel mio canale Telegram potrai dunque leggere tutti i post pubblicati finora sull’argomento, dove troverai spiegazioni piu’ dettagliate su questa iniziativa, sul pool di analisti e sull’algoritmo. Inoltre, quando saro’ in grado di farlo, postero’ i trade veri e propri segnalati dall’algoritmo (nel momento in cui scrivo, il sistema non ha ancora dato alcun segnale, ma stiamo seguendo una situazione sul dollaro canadese che potrebbe farne scattare uno).

Troverai tutto sul canale Telegram, quindi non serve ora che io mi dilunghi ulteriormente…

Un’ultima raccomandazione: essendo ancora una fase di test per noi, se vuoi “copiare” i trade sulla tua piattaforma suggerirei di usare un conto demo, senza rischiare soldi veri.

Ci vediamo nel canale!

Richard Clarck, analista e coordinatore di Strategie Portfolio.