Nei media specializzati si sta diffondendo l’aspettativa di un rialzo clamoroso dell’oro a seguito della probabilità di un nuovo stimolo monetario della Federal Reserve.

Si tratta di una aspettativa realistica?

Quando la FED inizio’ ad abbassare i tassi di interesse nel 2011, l’economia era debole e in ripresa, le azioni erano sottovalutate e aveva senso andare all-in.

Ora che l’economia statunitense si è rafforzata, la ripresa di uno stimolo monetatrio non darebbe lo stesso senso di ottimismo del 2009 o del 2011.

Si percepisce che si tratta di uno stimolo forzato, fatto per “mettere una pezza” alle difficoltà nel bilancio statale e alla inestinguibile sete di credito delle aziende.

Inoltre, stimolare un’economia che gira già a pieno regime potrebbe creare scompensi sia nei tassi d’interesse a lungo termine (impossibili da manipolare per la Fed), sia nei fondamentali dell’economia reale.

Per questa ragione, lo stimolo attuale, diversamente da quello degli anni scorsi, non sta facendo lievitare solo i prezzi dei titoli di borsa, ma anche quelli delle materie prime.

L’oro è una materia prima, d’accordo; ed è anche un bene rifugio.

Quindi, vista la sensazione di sfiducia diffusa fra gli investitori, molti di essi potrebbero entrare nell’oro – come tutti si aspettano – provocando magari un bel rialzo fino a quota 1400 dollari l’oncia…

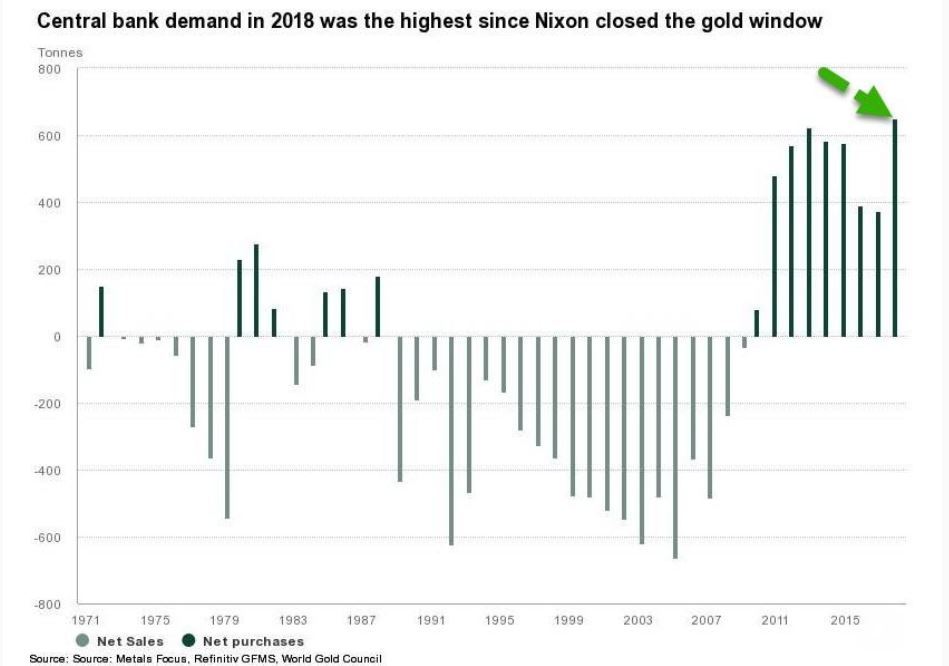

Oltretutto, già le stesse banche centrali stanno accumulando oro senza sosta, mostrando una frenesia all’acquisto mai registrata negli ultimi 47 anni (come si vede in figura):

Percio’, se anche le banche centrali lo acquistano, allora il rialzo dell’oro è assicurato…oppure no?

La risposta in questo caso è: dipende…

Sappiamo bene che durante l’intero periodo dell’allentamento monetario americano, Cina e Russia avevano acquistato oro come se non ci fosse un domani, senza che per questo il prezzo dell’oro si modificasse di una virgola.

Infatti il prezzo dell’oro non è scalfito dagli acquisti di oro fisico, ma solo da quelli dell’ “oro di carta”, cioè dei futures scambiati nelle borse.

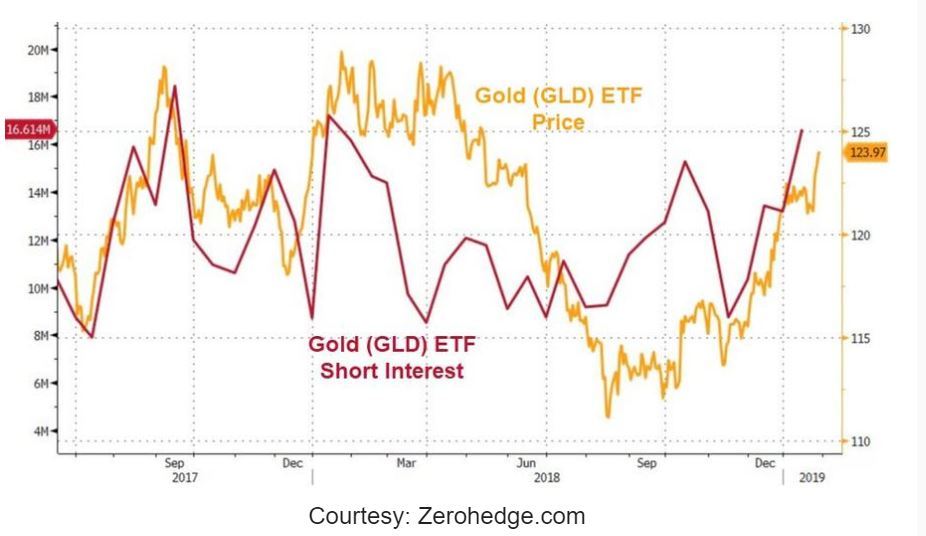

Di conseguenza, essendo il numero di transazioni quotidiane in futures superiore di 100 volte quello delle transazioni di oro fisico, basta un accumulo abnorme di posizioni short a mantenere il prezzo dell’oro al di sotto di una certa soglia definita da chi ha interesse a manipolare questo mercato.

A dimostrazione di cio’ basti pensare che, da quando è iniziato il QE della Fed, ossia dal 2011, soltanto nel 2016 (l’anno della Brexit) l’oro è riuscito per un mesetto a sfuggire di mano ai manipolatori, costringendoli a coprire cosi’ tante posizioni short da far arrivare il metallo giallo alla famosa soglia dei 1400 dollari, mai piu’ vista negli anni successivi.

Cosa che, in sostanza, è proprio cio’ che ora molti attendono che si ripeta…

Quindi, di nuovo la domanda…

Si tratta di una aspettativa realistica?

Per la verità, al momento le posizioni short (linea rossa nel grafico sotto) sono ancora in pieno controllo del prezzo dell’oro:

Dopo il falso breakout del 2016 che abbiamo appena citato, gli investitori di titoli di borsa legati all’oro non hanno dimenticato quel trauma.

Nel 2016 furono gli investitori in titoli di azioni minerarie legate all’oro a battere le posizioni short degli investitori in futures.

Per questo, gli indicatori che seguo più da vicino in questi giorni sono:

- la quantità di scambi giornalieri nei titoli minerari e

- le dimensioni del volume di tali scambi.

Quando negli investitori in titoli minerari si risveglia l’interesse, entrambi gli indicatori si moltiplicano di 50-100 volte.

Ma al momento, purtroppo, cio’ non sta succedendo. Siamo ancora nella fase di rifiuto. Nessuno si fida ancora dell’oro.

Inoltre, dovremo aspettare che il rapporto fra il prezzo dell’oro e quello dell’argento si riduca a 70: 1, e a questo, per la verità, siamo davvero molto vicini…

Se dovessero quindi aumentare di colpo i volumi e gli scambi dei titoli minerari, allora potremo dire di essere vicini a un rally dell’oro simile a quello del 2016.

In tal caso, pero’ consiglio di non tenere le posizioni long sull’oro oltre 30 giorni.

Infatti nel bel mezzo dell’euforia, la manipolazione per mezzo dei futures non tarderà a riprendersi in mano il gioco, a meno che non scoppi una guerra o una grave catastrofe.

Ma quello è tutt’altro discorso…